מדד המחירים לצרכן המספר הקטן שמשפיע על המשכנתא הגדולה שלך

הקשר מדד המחירים ומשכנתאות: לצורך קבלת החלטות מושכלות, וחיסכון אלפי שקלים לאורך חיי ההלוואה

מהו זו אינפלציה במילים פשוטות

האם שמתם לב שהקפה האהוב עליכם התייקר? או שהשכירות של הדירה עלתה? אלו אינן תופעות מקריות, אלא חלק ממגמה רחבה יותר הידועה כאינפלציה.

אינפלציה היא שיעור עליית מחירים מתמשכת במשק, או במילים אחרות, ירידה בערך הכסף לאורך זמן.

כדי למדוד את האינפלציה, משתמשים במדד המחירים לצרכן. זהו כלי שמשמש למדידת השינויים במחירים של סל מוצרים ושירותים שמייצג את הצריכה של משק בית ממוצע בישראל.

1

מהו מדד המחירים לצרכן

הלשכה המרכזית לסטטיסטיקה (הלמ"ס) היא הגוף האחראי על חישוב ופרסום המדד. מדי חודש, ב-15 לחודש בשעה 18:30 (אלא אם זה שבת או חג), הלמ"ס מפרסמת את המדד החדש.

פרסום המדד החודשי משמש כמעין מדחום כלכלי למשק הישראלי. הוא מספק לנו קריאה מדויקת של 'טמפרטורת המחירים' במשק, מאפשר לזהות מגמות התייקרות או הוזלה, ומהווה כלי חיוני להבנת השינויים בעלות המחיה.

הבנת מדד המחירים לצרכן היא המפתח להבנת הכלכלה המודרנית.

זה לא רק על מחירים עולים – זה על איך הכסף שלנו משתנה בערכו לאורך זמן, ואיך זה משפיע על כל החלטה כלכלית שאנחנו מקבלים.

2

גורמים המשפיעים על שינוי מדד המחירים לצרכן

האינפלציה אינה תופעה שמתרחשת בחלל ריק.

היא תוצאה של מגוון כוחות כלכליים וחברתיים הפועלים במשק. אלה הגורמים העיקריים המשפיעים על עלייה במדד המחירים לצרכן

גורמים המעלים

- ביקוש העולה על ההיצע

- עלייה בעלויות הייצור

- הדפסת כסף על ידי הממשלה או הבנק המרכזי

גורמים המצמצמים

- תחרות מוגברת בשוק .

- התייעלות וחדשנות טכנולוגית .

- ירידה בביקוש

בנק ישראל משחק תפקיד מרכזי בשליטה על האינפלציה, בעיקר באמצעות כלי הריבית ופעולות בשוק המט"ח.

הבנק קבע יעד אינפלציה של 1%-3% בשנה, טווח הנחשב "בריא" ומאפשר צמיחה כלכלית מבלי לפגוע ביציבות המחירים.

ניהול האינפלציה הוא כמו הליכה על חבל דק. מצד אחד, רמת מחירים גבוהה מדי יכולה לפגוע בכוח הקנייה ובצמיחה הכלכלית. מצד שני, אינפלציה נמוכה מדי (או אפילו דפלציה) יכולה להוביל לקיפאון כלכלי.

3

השפעת אינפלציה על המשק ועל המשפחה שלך

האינפלציה משפיעה על כל היבט בחיינו הכלכליים. היא משפיעה על כוח הקנייה שלנו, על השכר, על החסכונות וההשקעות, ועל המשק בכללותו.

כאשר יש יש עלייה במדד המחירים לצרכן, ערכו של הכסף יורד ביחס למוצרים ושירותים. משמעות הדבר היא שאותו סכום כסף מאפשר לרכוש פחות מוצרים ושירותים לאורך זמן.

לדוגמה, ההוצאה הממוצעת על צריכה של משק בית בישראל היא כ-16 אלף ש"ח בחודש. ירידה של 1% יכולה להוביל לחיסכון של כ-192 ש"ח בחודש למשק בית ממוצע.

האינפלציה משפיעה גם על השכר במשק. אם השכר אינו מותאם לקצב עליית מדד המחירים לצרכן, העובדים חווים ירידה בכוח הקנייה שלהם. מאידך, כאשר השכר צמוד למדד המחירים לצרכן, הוא עולה יחד עם האינפלציה, מה שעוזר לשמור על רמת החיים של העובדים.

בנוסף, אינפלציה גבוהה פוגעת בערך החסכונות, במיוחד בחסכונות שאינם צמודים למדד.

פיקדונות בנקאיים וחסכונות אחרים שאינם מניבים תשואה הגבוהה מקצב האינפלציה, מאבדים מערכם הריאלי לאורך זמן.

מה כן אפשר לעשות?

כיצד להתמודד עם השפעת האינפלציה על המשפחה שלך?

- בחינת התקציב והוצאות חודשיות בצעו סקירה מקיפה של כל ההוצאות החודשיות שלכם והתאימו את התקציב למציאות החדשה. חפשו הוצאות שאפשר לקצץ כמו מנויים לא נחוצים והוצאות מותרות. חשוב לשים דגש על צרכנות נבונה, השוואת מחירים, וקניות מרוכזות במבצעים שיכולות לחסוך סכומים משמעותיים.

- מחזור משכנתא והלוואות : עליית ריבית משפיעה ישירות על תשלומי המשכנתא וההלוואות שלכם. בדקו אפשרות למחזר את המשכנתא ולבחור מסלולי ריבית קבועה לא צמודה שיגנו עליכם מעליות נוספות. זה יכול להקטין את ההחזר החודשי ולמנוע הפתעות כלכליות בעתיד. שיקלו אפילו לסלק חלק מהמשכנתא

- הימנעות מחובות יקרים בתקופות של עלייה של מדד המחירים לצרכן, חשוב להימנע מהלוואות יקרות וממינוס בבנק, שמחייבים בריביות גבוהות. חובות אלה יכולים להכביד משמעותית על התקציב המשפחתי. כדאי לתכנן את ההוצאות מראש ולהתמודד עם הוצאות בלתי צפויות בדרכים חלופיות, כמו חיסכון חירום.

מחשבון משכנתא ייחודי שיגלה לך

כמה משכנתא תוכלו לקחת?

מה החזר משכנתא חודשי?

מה תקציב הדירה שתוכל לקנות?

בכמה ישתנה ההחזר עם שינוי 1% בריבית ?

4

מדד המחירים לצרכן ומשכנתאות קשר כל כך חזק

האינפלציה היא הרוצחת השקטה של המשכנתא שלנו. היא פועלת כרוצחת שקטה, מכרסמת בהדרגה בערך הכסף שאנו משלמים לאורך זמן.

לפי נתוני בנק ישראל, באוגוסט 2023 רק 23% מהמשכנתאות שניטלו היו במסלול צמוד מדד, ירידה משמעותית מ-28% באוגוסט 2022 ושליש מהמשכנתאות לפני כשנה וחצי.

זה מצביע על חשש גובר מהשפעת האינפלציה.

נניח משכנתא של מיליון שקל לתקופה של 30 שנה. אם מדד המחירים לצרכן עלה בשנה בממוצע ב 2% (בתוך טווח היעד של בנק ישראל), בסוף התקופה החוב הריאלי יהיה כ-1.8 מיליון שקל – עלייה של 80% בסכום ההלוואה המקורי.

זוהי המחשה לאופן שבו האינפלציה, באופן שקט אך עקבי, בגלל מנגנון ריבית דריבית , יכולה להגדיל משמעותית את נטל החוב לאורך זמן, מבלי שנרגיש בכך ביומיום.

המלצות וטיפים לנוטלי משכנתאות ?

- התייעצו עם יועץ משכנתאות מקצועי לפני קבלת החלטות.

- בחנו את תנאי המשכנתא שלכם מדי תקופה ושקלו מחזור אם התנאים בשוק משתפרים.

- הבינו את ההשלכות של האינפלציה על המשכנתא שלכם לטווח הארוך.

- שקלו שילוב של מסלולים שונים כדי לפזר סיכונים.

- היו מודעים לעלויות הנלוות כמו ביטוחי משכנתא ועמלות שונות.

התייקרות החזרי המשכנתא במסלולים צמודי מדד

האינפלציה בישראל, שהגיעה לרמות גבוהות בשנים האחרונות, מקשה מאוד על נוטלי המשכנתאות במסלול צמוד מדד.

החזרי המשכנתא החודשיים מתייקרים ככל כשמדד המחירים לצרכן עולה, בגלל הצמדת החוב למדד המחירים לצרכן.

המשמעות היא שעליית מדד של 0.9% בחודש אחד בלבד יכולה להוביל להתייקרות משמעותית בהחזר החודשי של המשכנתא.

למשל כאשר עליית מדד של 0.9% הוסיפה כ-2,000 ש"ח לחוב על משכנתא ממוצעת של מיליון ש"ח, כאשר חלק מהחוב צמוד למדד. העלייה הזו מתבטאת בהחזר חודשי גבוה יותר למשקי הבית, כך שמשפחה ממוצעת המשלמת החזר חודשי של 6,000 ש"ח יכולה לראות את ההחזר שלה גדל בצורה משמעותית

הצטברות החוב למרות תשלומים סדירים

מאפיין משמעותי של משכנתאות צמודות מדד הוא שבתקופות של אינפלציה גבוהה, הלווים ממשיכים לשלם את ההחזרים החודשיים אך רואים שהחוב שלהם מתנפח במקום להצטמצם.

הסיבה לכך היא שמדד המחירים לצרכן, אשר משמש כבסיס לחישוב החזרי המשכנתא, עולה, מה שמגדיל את יתרת החוב.

התופעה הזו יוצרת תסכול אצל לווים רבים, במיוחד אלו שלקחו משכנתא לפני כשנה-שנתיים, כשהאינפלציה הייתה נמוכה משמעותית מהמצב הנוכחי.

רבים מוצאים את עצמם היום עם יתרת חוב גבוהה בהרבה מזו שחשב שיחזיר. האינפלציה "ניפחה" את הקרן, והלווים משלמים יותר בלי לראות הקלה בחוב הכולל שלהם. אחת האפשרויות היא הגדלת משכנתא לצורך הקטנת החזרים- רק צריך לוודא שהתוספת במסלולים מותאמים

יש אפשרות למחזר רק מסלולים גרועים במכנצא

יש אפשרות לבצע מיחזור רק לש חלקים גרועים במשכנתא אל בנק אחר בצורה של משכנתא מדרגה שנייה

פנו אלי בכל שאלה בנושא

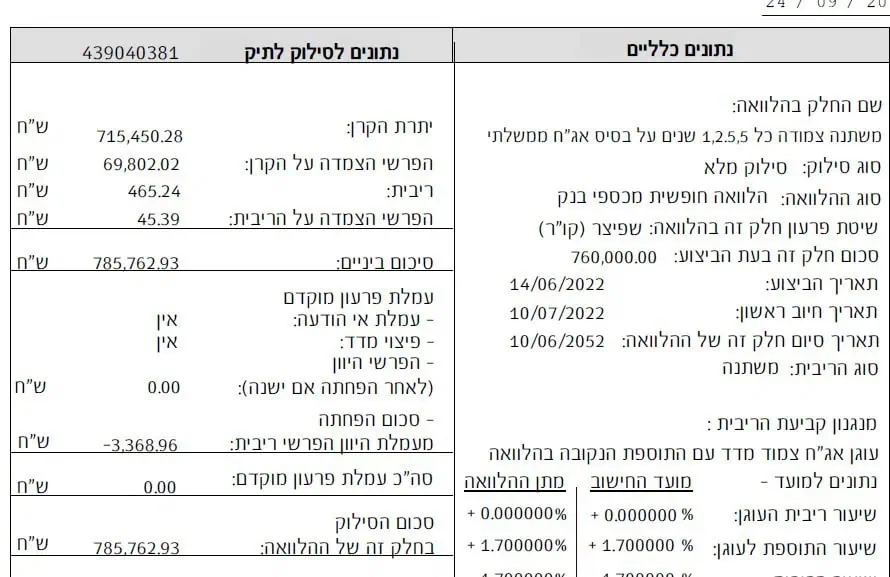

לקוחות התקשרו אלי בכעס, הבנק גנב אותנו, לא הגיוני , בטח יש טעות

בשנת 2022 הם לקחות משכנתא של כמעל 2 מ' שקל שמתוכם כ 760 אלף נלקחו במסלול של ריבית צמודה משתנה כל 5 שנים

ברו להם כשנתיים וחצי, ועכשיו החוב לבנק הוא 785 אךף

כלומר הם חייבים לבנק יותר ממה שהם לקחו בשנת 2022

זה רק ההתחלה , במשך כ 28 חודים הםצ שילמו לבנק כ 1700 ש"ח בחודש

כלומר הבנק קיבל 28*1700=47600 ועדיין החוב לא קטן

השפעת מדד המחירים לצרכן על תמהיל המשכנתאות

במהלך השנים האחרונות, לווים רבים נטו לבחור במסלול צמוד מדד, מה שנראה בזמנו כאופציה משתלמת בשל הריבית הנמוכה יחסית במסלול זה. אולם, עליית האינפלציה בשנים האחרונות גרמה להתייקרות מהותית במסלול זה, וההחזרים הפכו לקשים יותר ויותר לעמידה.

כיום, כ-33% מסך כל תיק המשכנתאות בישראל מורכב ממסלולים צמודי מדד, מה שמציב אתגר גדול ללווים במצב של עליית מחירים גבוהה.

התחושה אצל חלק מהלווים, שאומרים כי הם "משלמים מדי חודש, אבל הקרן אינה מצטמצמת" – מה שמחזק את הקושי הפסיכולוגי והכלכלי שמלווה את החזרי המשכנתא בעידן של אינפלציה מתמשכת.**

מה כן אפשר לעשות?

כיצד אפשר להתמודד עם השפעת האנפלציה על המשכנתא

בלקיחת משכנתא חדשה

במשכנתאות שנילקחות עכשיו אני מציע להקטין את החלק הצמוד המשכנתא למרות שמדובר בריביות נמוכות לעומת המסלולים הלא צמודים.

בשנים הקרובות כנראה השפעת האינפלציה תהיה גבוהה, אני ממליץ לא להתפתות לריביות משכנתא זולות במסלולים הצמודים.

יועץ משכנתאות מומלץ בודאי יראה לך את השפעת האינפלציה על סך התשלומים ובעיקר על יתרת החוב לבנק

מיחזור משכנתא

אני ממלית לכל מי שלקח משכנאת ב 3 -5 השנים האחרונות לבדוק את המשכנתא . אם נלקחו מסלולים צמודים יתכן ויתרת החוב לבנק ירדה מעט מאוד אם בכלל. יש מה לעשות

המלצות וטיפים לנוטלי משכנתאות

6

המלצות וטיפים לנוטלי משכנתאות

מדיניות הריבית של בנק ישראל מהווה כלי מרכזי בניהול האינפלציה ובהשפעה על שוק המשכנתאות.

כאשר האינפלציה עולה מעבר ליעד שנקבע (בין 1% ל-3% בשנה), בנק ישראל נוטה להעלות את הריבית במטרה לצנן את הכלכלה ולהוריד את קצב עליית המחירים.

העלאת ריבית זו משפיעה ישירות על שוק המשכנתאות בכמה אופנים:

- היא מייקרת את עלות ההלוואות החדשות, מה שעשוי להקטין את הביקוש לדיור ולהוביל להאטה בעליית מחירי הנדל"ן.

- היא משפיעה על בעלי משכנתאות קיימות בריבית משתנה, שעלולים לראות עלייה בהחזרים החודשיים שלהם. מצד שני, כאשר היא נמוכה מדי, בנק ישראל עשוי להוריד את הריבית, מה שמוזיל את עלות המשכנתאות ועשוי לעודד רכישת דירות.

חשוב להבין שהשפעות אלו אינן מיידיות ולעיתים לוקח זמן עד שהן מורגשות בשוק בנוסף, השפעת הריבית על האינפלציה והמשכנתאות מושפעת גם מגורמים נוספים כמו מצב הכלכלה העולמית, שער החליפין, ומדיניות הממשלה בתחום הדיור. לכן, עבור נוטלי משכנתאות ומשקיעים בנדל"ן, חשוב לעקוב אחר מדיניות הריבית של בנק ישראל ולהבין את השלכותיה האפשריות על ההחזרים החודשיים ועל ערך הנכסים לאורך זמן.

נהנית? כדאי לשתף את המאמר עם מי שהנושא רלבנטי

ארז שמש יועץ משכנתאות פרטי

למעלה מ-20 שנות ניסיון בתחומי הכספים והפיננסים בחברות מובילות בארץ בעיקר בתחום ההי-טק והטכנולוגיה.

חבר בהתאחדות יועצי המשכנתאות.

בשנה האחרונה חסכתי ללקוחותי כ 48 מליון שקל בריביות והצמדה. ליוויתי עשרות משפחות בתהליך לקיחת משכנתא.בעל תואר ראשון בכלכלה ו-MBA, הכשרות רבות והסמכות בתחומי הייעוץ הפיננסי למשפחות ולעסקים.

התמחות : מסלולי משכנתא מומלצים , משכנתא בפורטוגל , כמה עולה יועץ משכנתאות , Mortgage rates in Israel, מה הפריים היום.

שירותים נוספים במיוחד עבורך

מידע נוסף שיעזור לך לקחת משכנתא אופטימלית