דף הבית / בלוג על משכנתא / מהפכת הקרנות הכספיות: למה כולם מדברים על זה ואיך זה יכול לשנות את החיסכון שלך

קרנות כספיות טרנד חולף או מלכודת מזומנים

בשנים האחרונות, עם העלייה בריבית במשק הישראלי, קרנות נאמנות כספיות שקליות הפכו לאפיק השקעה מבוקש עבור משקיעים רבים. מוצר פיננסי זה מציע פתרון מעניין לאלה המחפשים אפשרות להשקעה סולידית, עם נזילות גבוהה ורמת סיכון נמוכה יחסית. מאמר זה נועד לספק מבט מעמיק על קרנות אלו, תוך הבהרת היתרונות והחסרונות שלהן, ומתן כלים להבנת מקומן בתיק ההשקעות.

מה קרן כספית?

קרן נאמנות כספית שקלית היא סוג של קרן נאמנות המתמקדת בהשקעה באפיקים שקליים קצרי טווח ובעלי סיכון נמוך. המטרה העיקרית של קרנות אלו היא לשמור על ערך הכסף ולספק תשואה דומה לריבית בנק ישראל, תוך שמירה על נזילות גבוהה.

השקעה בנכסים סולידיים: הקרן משקיעה בעיקר במכשירים פיננסיים כגון :

פיקדונות בנקאיים קצרי מועד (פק"מ), מלוות קצרי מועד (מק"מ) ואגרות חוב ממשלתיות לטווח קצר.

נזילות גבוהה: ניתן לקנות ולמכור יחידות בקרן בכל יום מסחר, מה שמאפשר גישה מהירה לכסף בעת הצורך

מיסוי ריאלי: הרווחים מקרן כספית ממוסים רק על הרווח הריאלי (מעבר לאינפלציה), בשיעור של 25%.

- פיקדונות קצרי מועד (פק"מ): אלו הם פיקדונות בנקאיים לתקופות קצרות, בדרך כלל עד חודש.

- מלווה קצר מועד (מק"מ): אגרות חוב ממשלתיות קצרות טווח שמנפיק בנק ישראל, לתקופות של עד שנה.

- אגרות חוב ממשלתיות קצרות טווח: אגרות חוב שמנפיקה ממשלת ישראל לתקופות קצרות, בדרך כלל עד שנתיים.

חשוב לציין כי הרכב הנכסים המדויק יכול להשתנות בין קרן לקרן, ולאורך זמן, בהתאם למדיניות ההשקעה של הקרן ותנאי השוק.

מה קרה לקרנות כספיות בשנת 2024 ומה אפשר ללמוד מזה

מה קרה לקרנות כספיות בשנת 2024 ומה אפשר ללמוד מזה

בואו נדבר על מספרים:

קרנות כספיות הניבו תשואה של 4.27% ב-2024. נשמע לא רע, נכון?

אבל כשמסתכלים מקרוב, התמונה מעט פחות מרשימה. עם אינפלציה של 3.4% והורדת מס, נשארנו עם תשואה ריאלית של 0.65% בלבד.

במילים אחרות, על כל 100 שקלים שהשקעתם, הרווחתם בפועל 65 אגורות בלבד במונחי כוח קנייה אמית

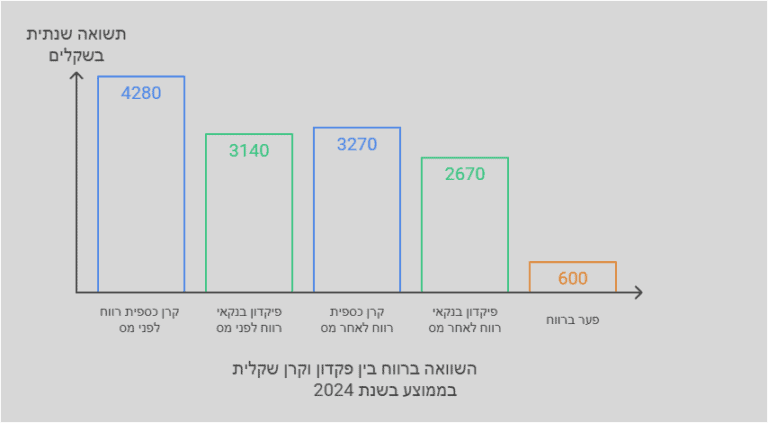

כמה נשאר מ 100 אלף שקל שהופקדו בפיקדון לעומת קרן שקלית ב 2024

בואו נדבר במספרים פשוטים על ההבדל בין פיקדון בנק לקרן כספית.

אם תשקיעו 100,000 שקלים בפיקדון בנקאי רגיל, תרוויחו בערך 3,140 שקלים לפני מס.

לעומת זאת, אותה השקעה בקרן כספית תניב לכם כ-4,280 שקלים לפני מס.

אחרי שמחשבים את המס והאינפלציה, שעמדה השנה על 3.4%, התמונה נשארת לטובת הקרנות הכספיות:

בפיקדון תישארו עם 2,670 שקלים, ובקרן כספית עם 3,400 שקלים.

אפילו אחרי שמורידים את כל העמלות ודמי הניהול, עדיין נשאר פער של 600 שקלים לטובת הקרן הכספית.

למה קרנות כספיות פתאום כל כך פופולריות

בתחילת 2025, קרנות הכספיות בישראל ניהלו נכסים בשווי של כ-50 מיליארד שקל, אך תוך פחות משנתיים, הסכום זינק לכ-128 מיליארד שקל.

צמיחה דרמטית זו של למעלה מ-150% משקפת את העלייה החדה בפופולריות של קרנות אלו.

אלה הסיבות העיקריות לשינוי החד:

- עליית הריבית המשמעותית: בנק ישראל העלה את הריבית מ-0.1% בתחילת 2022 לכ-4.5% . קרנות כספיות מגיבות מהר לשינוים בריבית , מה שהפך אותן לאטרקטיביות יותר

- אינפלציה גבוהה: העלייה המשמעותית באינפלציה הגבירה את הצורך בהגנה על ערך הכסף. המיסוי הריאלי של קרנות כספיות מספק יתרון משמעותי בסביבת אינפלציה גבוהה.

- המלחמה שפרצה הגבירה את אי-הוודאות בשווקים. משקיעים רבים פנו לאפיק זה בחיפוש אחר יציבות, נזילות ותשואה סבירה בתקופה של חוסר ודאות גיאופוליטית וכלכלית.

- הגברת מודעות: הציבור הפסיק להיות פראייר של הבנקים

האם קרן כספית יכולה להפסיד ?

הקרן המשקיעה רק באגרות חוב ממשלתיות (ללא אג"ח קונצרני).

כשבוחנים את הסיכון, חשוב להבדיל בין שני סוגים:

סיכון נומינלי – כלומר הסיכוי לאבד מהכסף שהושקע, שהוא כמעט אפסי (למעט במקרה קיצון של קריסת המדינה)

סיכון ריאלי – שמתייחס לאובדן כוח הקנייה של הכסף.

למשל, אם קרן כספית מניבה תשואה של 4.5% בשנה, אך האינפלציה עומדת על 5%, המשמעות היא קרן כספית מפסידה הפסד ריאלי של 0.5% בכוח הקנייה.

בניגוד למה שרבים חושבים, דווקא כשהריבית במשק יורדת, ערך הקרן עולה במעט (אך התשואה העתידית תהיה נמוכה יותר), ובעת עליית ריבית התופעה הפוכה.

חשוב לציין שקרנות כספיות מתאימות בעיקר להשקעה לטווח קצר, שכן בטווח הארוך הן עלולות לסבול משחיקה ריאלית משמעותית.

מתי כדאי להשקיע בקרן כספית

כדאי לשקול השקעה בקרן כספית שקלית בישראל בשלושה מצבים עיקריים:

- סביבת ריבית גבוהה ואינפלציה גבוהה: כאשר ריבית בנק ישראל גבוהה (כמו המצב בשנת 2025), קרנות כספיות מציעות תשואה אטרקטיבית.

- צורך בנזילות גבוהה לטווח קצר-בינוני: כשיש צורך בכסף זמין (כמו קרן חירום או חיסכון למטרה קרובה כמו הון עצמי למשכנתא), קרן כספית מאפשרת גישה יומית לכסף עם סיכון נמוך, בניגוד לפיקדונות ארוכי טווח או השקעות מסוכנות יותר.

- תקופות של אי-ודאות כלכלית או תנודתיות בשוק: בזמנים של חוסר יציבות בשווקים (כמו משברים כלכליים או אירועים גיאופוליטיים), קרן כספית מספקת מקלט בטוח יחסית לכסף, מאפשרת הגנה מפני תנודתיות חדה תוך שמירה על נזילות.

תהליך קבלת משכנתא מדרגה שנייה כולל מספר שלבים קריטיים שיש להכיר לפני הגשת הבקשה.

איך לבחור כרן כספית מוצלצת

דמי ניהול נמוכים: כשאתם בוחרים קרן כספית, חפשו תמיד את אלו עם דמי הניהול הנמוכים ביותר.

כל קרן גובה דמי ניהול שנתיים, וההבדל בין קרן זולה ליקרה יכול להגיע ל-0.2% בשנה.

זה נשמע מעט, אבל על סכומים גדולים ולאורך זמן, ההבדל מצטבר.

למשל, בהשקעה של 400,000 ש"ח, הבדל של 0.2% שווה 800 ש"ח בשנה – סכום משמעותי שיכול להצטבר לאלפי שקלים לאורך שנים במקום לעבור לחברת הניהול.

סוג הנכסים – רמת הסיכון שמתאימה לכם:

קרנות כספיות משקיעות בנכסים שונים, וזה משפיע על הבטיחות והתשואה. רוב הקרנות משקיעות במק"מ (מלווה קצר מועד) של בנק ישראל או בפיקדונות בנקאיים – אלה הכי בטוחים. חלק מהקרנות משקיעות גם באג"ח של חברות (אג"ח קונצרניות) כדי לנסות להשיג תשואה גבוהה יותר, אבל זה כרוך בסיכון גבוה יותר. אם אתם מעדיפים בטיחות מקסימלית, בחרו בקרנות שמשקיעות רק במק"מ ופיקדונות. אם אתם מוכנים לקחת סיכון קטן כדי להרוויח קצת יותר, שקלו קרנות עם חשיפה מסוימת לאג"ח.

הנזילות: לא כל הקרנות מאפשרות למשוך את הכסף בדיוק באותו רגע שבו אתם צריכים אותו. ברוב הקרנות אפשר לפדות את הכסף בכל יום, אבל בפועל הוא ייכנס לחשבון שלכם רק ביום העסקים הבא. אם חשוב לכם שהכסף יהיה זמין כמה שיותר מהר, כדאי לבדוק קרנות שמציעות פדיון מהיר יותר, כמו כאלה שמוחזקות ישירות דרך הבנק.

יתרונות וחסרונות קרן כספית

קרנות כספיות שקליות מציעות מספר יתרונות וחסרונות משמעותיים למשקיעים.

יתרונות קרן כספית

היתרון הבולט ביותר הוא הנזילות הגבוהה : משקיעים יכולים לקנות ולמכור יחידות בקרן בכל יום מסחר, מה שמאפשר גישה מהירה לכסף בעת הצורך.

יתרון חשוב נוסף הוא המיסוי הריאלי, שבו המס משולם רק על הרווח מעל האינפלציה, מה שיכול להוביל לחיסכון משמעותי במיסים בתקופות של אינפלציה גבוהה.

סיכון נמוך : קרן כספית, במיוחד כזו המשקיעה באג"ח ממשלתי בלבד, מציעה סיכון נומינלי כמעט אפסי, כפי שהוכח במשבר הקורונה כשחוותה ירידה מינורית של כ-1% בלבד, כאשר הסיכון היחיד המשמעותי הוא תרחיש קיצון של קריסת המדינה.

חסרונות קרן כספית

חסרונות קרן כספית:

החיסרון העיקרי של קרנות כספיות הוא התשואה הנמוכה יחסית לאפיקי השקעה אחרים בטווח הארוך. בעוד שהן עשויות להציע תשואה טובה בתקופות של ריבית פריים גבוהה, הן בדרך כלל לא מתחרות בביצועים של השקעות מסוכנות יותר לאורך זמן.

דמי ניהול: למרות שדמי הניהול בקרנות אלו נחשבים נמוכים יחסית, הם עדיין מהווים חיסרון, במיוחד בסביבת ריבית נמוכה, שכן הם יכולים לכרסם בתשואה הכוללת של ההשקעה.

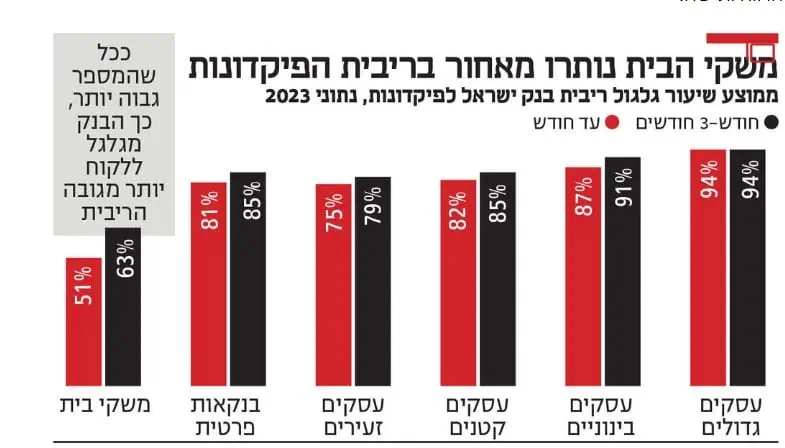

הציבור מטומטם לכן הציבור משלם

בשעה שבנק ישראל העלה את הריבית בשיעור משמעותי בשנתיים האחרונות, ניכרת מגמה מדאיגה בקרב הבנקים:

הם לא ממהרים לגלגל את עליית הריבית אל הריביות שהם מציעים על פיקדונות הציבור.

נתונים שפורסמו לאחרונה מצביעים על כך שהממוצע המשוקלל של הריבית על פיקדונות עומד כיום על כ-0.3%, נמוך משמעותית מהריבית שקובע בנק ישראל (2.15% נכון לדצמבר 2025). המצב הזה גורם לכך שחוסכים רבים לא נהנים מהעלייה בריבית, ומפסידים למעשה כסף כתוצאה מהאינפלציה.

חדשות טובות : הממשלה מנסה להאבק בכספים שיושבים בפקדונות הבנקים ללא תשואה על ידי הגדלת יכולת ההתחרות של קרן כספית בפקדונות

חשוב לדעת:

קרן כספית היא לא אפיק השקעה !!! היא לא מקור לתשואה

התשואה מגיעה מאפיקי השקעה בסיכון/תשואה גבוהים לטווח הארוך בלבד

קרן כספית יכולה להיות מלכודת

איך אינפלציה משפיע על ביצועי קרן כספית?

אינפלציה גבוהה היא בדרך כלל שיקול בעד השימוש בקרן כספית שקלית.

- מיסוי ריאלי: זהו היתרון המשמעותי ביותר של קרן כספית בסביבת אינפלציה גבוהה. קרנות כספיות ממוסות על הרווח הריאלי בלבד, כלומר על התשואה מעבר לאינפלציה. בתקופות של אינפלציה גבוהה, יתכן שלא תשלמו מס כלל על הרווחים מהקרן.

- שמירה על ערך הכסף: בעוד שקרן כספית לא בהכרח תביס את האינפלציה, היא עשויה לשמור טוב יותר על ערך הכסף מאשר השארתו בעו"ש או בפיקדונות בריבית נמוכה. יכול להיות פיתרון מול שינוי מדד מחירי הדירות בישראל .

- התאמה לשינויי ריבית: קרנות כספיות מתאימות את עצמן יחסית מהר לשינויי ריבית, שלעתים קרובות מתרחשים בתקופות של אינפלציה גבוהה.

עם זאת, חשוב לציין:

- תשואה שלילית ריאלית: אם האינפלציה גבוהה מהתשואה של הקרן, עדיין תחוו שחיקה בערך הריאלי של הכסף, גם אם פחותה מאשר באפיקים אחרים.

- אלטרנטיבות: בתקופות של אינפלציה גבוהה, יתכן שיהיו אפיקי השקעה אחרים שיציעו הגנה טובה יותר מפני אינפלציה, כמו אג"ח צמודות מדד.

דוגמא מספרית לחישוב המס הריאלי

השפעת האינפלציה היא שיקול מרכזי ברכישת קרן כספית שקלית, בעיקר בגלל המיסוי הריאלי הייחודי לקרנות אלו.

בניגוד לפיקדונות בנקאיים שבהם המס מחושב על כל הרווח הנומינלי, בקרן כספית המס מחושב רק על הרווח מעל האינפלציה. נניח שהאינפלציה החזויה היא 3% בשנה:

- אם התשואה של הקרן היא 4% (לפני מס):

הרווח הריאלי הוא 1% (4% – 3%)

המס יהיה 25% על 1% בלבד, כלומר 0.25%

התשואה נטו תהיה 3.75% (4% – 0.25%) - אם התשואה של הקרן היא 3% או פחות:

אין רווח ריאלי – לא ישולם מס כלל

התשואה נטו תהיה 3% לעומת זאת

בפיקדון בנקאי עם תשואה של 4%:

המס יהיה 15% על כל ה-4%, כלומר 0.6%

התשואה נטו תהיה 3.4% (4% – 0.6%)

בסביבת אינפלציה גבוהה, היתרון המיסויי של קרן כספית יכול להיות משמעותי, במיוחד כאשר התשואה קרובה לשיעור האינפלציה. זה מאפשר לשמור על ערך הכסף באופן יעיל יותר מבחינת מיסוי.

שאלות ותשובות

יש לשקול את הנזילות, המיסוי הריאלי של הקרן לעומת המיסוי הנומינלי של הפיקדון, והתשואה הצפויה בהתחשב בתחזיות האינפלציה והריבית

החזקה ארוכת טווח עלולה להוביל להחמצת הזדמנויות השקעה בעלות פוטנציאל תשואה גבוה יותר, ולשחיקה אפשרית בערך הריאלי של הכסף לאורך זמן

הסיכוי להפסד בקרן כספית נמוך מאוד, אך תיאורטית אפשרי אם הריבית תרד מתחת לאפס או אם דמי הניהול יהיו גבוהים מהתשואה.

המיסוי הוא ריאלי – 25% על הרווח מעל האינפלציה, מה שעשוי להוביל לתשלום מס נמוך יותר בתקופות של אינפלציה גבוהה.

רוצה גם לקבל טיפים שיחסכו לך הרבה כסף?

ארז שמש יועץ משכנתאות פרטי

למעלה מ-20 שנות ניסיון בתחומי הכספים והפיננסים בחברות מובילות בארץ בעיקר בתחום ההי-טק והטכנולוגיה.

חבר בהתאחדות יועצי המשכנתאות.

בשנה האחרונה חסכתי ללקוחותי כ 48 מליון שקל בריביות והצמדה. ליוויתי עשרות משפחות בתהליך לקיחת משכנתא.בעל תואר ראשון בכלכלה ו-MBA, הכשרות רבות והסמכות בתחומי הייעוץ הפיננסי למשפחות ולעסקים.

התמחות : מסלולי משכנתא מומלצים , משכנתא בפורטוגל , כמה עולה יועץ משכנתאות , חסרונות משכנתא הפוכה , Mortgage rates in Israel

נהנית? כדאי לשתף את המאמר עם מי שהנושא רלבנטי

שירותים נוספים במיוחד עבורך

מידע נוסף שיעזור לך לקחת משכנתא אופטימלית