חישוב משכנתא בעזרת לוח סילוקין

האם חשוב לראות את לוח סילוקין שפיצר לפני חתימה על הסכם המשכנתא -כן

האם מסובך להבין את לוח שפיצר – אני מסביר רק מה שחשוב לך לדעת בלי חפירות מיותרות

הבנק אמר שההחזרים בלוח שפיצר הם קבועים האם זה נכון ? לא !! חייבים לשים לב

חישוב משכנתא חודשי מורכב מתשלום עבור ריבית וגם תשלום עבור קרן ההלוואה.

החלק מתוך התשלום הקבוע אשר משולם על חשבון הקרן, מקטין את יתרת המשכנתא בכל תשלום.

עד שבסוף יתרת המשכנתא מתאפסת.

את הריבית משלמים כל חודש על יתרת הקרן שנותרה.

החלק מתוך התשלום החודשי עבור הריבית הולך וקטן בכל תשלום. והתשלום עבור הקרן הולך וגדל.

אבל התשלום החודשי נשאר קבוע. חישוב משכנתא בעזרת לוח שפיצר מאוד פופולרי. כי הוא נותן ודאות גדולה ללווים.

חישוב משכנתא בלוח שפיצר בדרך כלל פועל לטובת הבנק

1) יתרת הקרן יורדת לאט. לכן משלמים יותר ריבית. כי הריבית משולמת על יתרת הקרן שיורדת באיטיות

2) מכאן נובע שבעת מכירת הדירה יתרת ההלוואה תישאר גבוהה יותר. התמורה מהמכירה תיהיה נמוכה יותר

האם התשלומים באמת נשארים קבועים בלוח סילוקין ? מה הבנק לא מספר לך ולמה

הפתעה, במציאות, בעולם האמיתי ההחזר החודשי עלול לעלות.

בטח שמעת על מקרים שבהם נלקחה משכנתא לזוגות צעירים עם החזר ראשוני נוח . ופתאום לאחר מספר שנים החזר המשכנתא קפץ באלף שקל .

אני לא מכיר הרבה משפחות שיכולות להתמודד עם הגדלת תשלום של 1000 שקל בחודש.

זה כ 12000 שקל בשנה.

ברור שהבנק לא מראה לך כמה החזר המשכנתא החודשי שלך עלולה לעלות.

כי כל לקוח שישמע שההחזר הראשון אולי 5000 ₪ אבל תוך מספר שנים ההחזר עלול לעלות ל 6000. ייבהל ובצדק ולא ייקח את המשכנתא שהבנקאי מנסה למכור לו.

דוגמא מספרית לוח שפיצר

אלון ודנה הם זוג צעיר שקנה דירה ראשונה במחיר של 1.6 מיליון שקל.

הם בתחילת הקריירה שלהם וההכנסה המשותפת היא כ 16 אלף נטו

הון עצמי למשכנתא: הם גייסו ממקורות שונים הון עצמי לדירה ראשונה 600 אלף שקל שזה סכום יפה מאוד.

הם מבקשים לקחת משכנתא של מיליון שקל.

שמחים וטובי לך הם קבעו פגישה עם בנקאי מזרחי טפחות.

הבנקאי הציע להם משכנתא עם החזר חודשי ראשוני של כ 3700 ש"ח התואם את ההכנסה שלהם.

בגלל ההחזר הנמוך המשכנתא נלקחה ל 30 שנה.

אלון ודנה לא רצו להחייב להחזר גבוה.

הבנקאי הציע תמהיל, בחצי משפט הבנקאי אמר שההחזר עלול להשתנות.

ומייד הגיש להם תדפיס של לוח התשלומים במשכנתא.

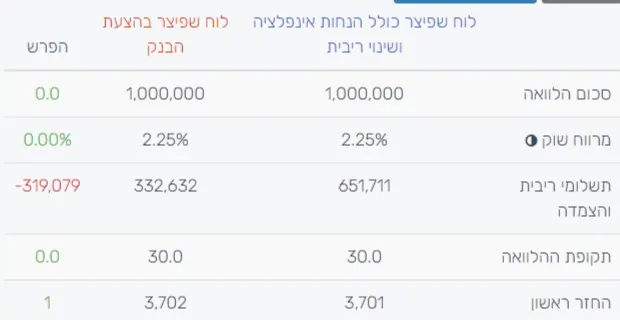

לוח תשלומי המשכנתא שהבנק הציג ללקוחות

הבנק לא מתחשב התחזית שינוי אינפלציה או שינויי ריבית בעת חישוב משכנתא או הלוואה . כך בטבלת הבנק,התשלום החודשי נשאר קבוע.

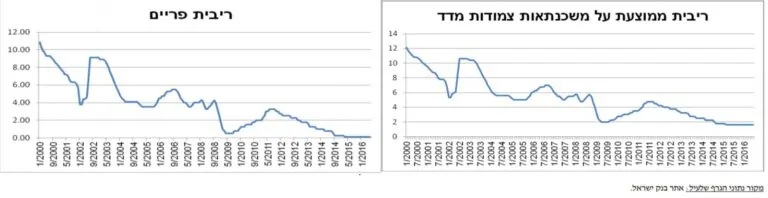

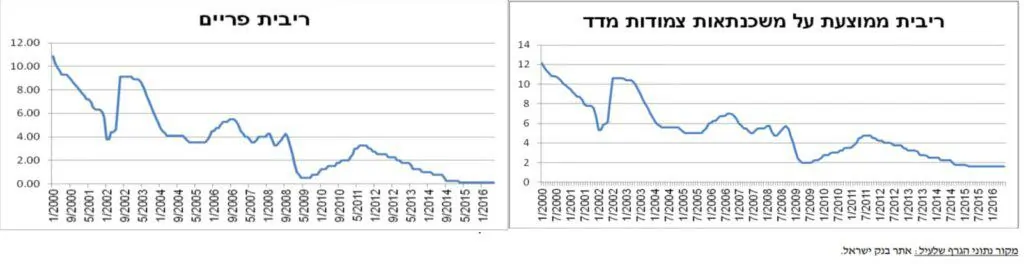

אבל בעולם האמיתי שי אינפלציה. יש שינויים של ריביות המשכנתא.

הרי לבנק ישראל יש יעד אינפלציה שעומד בין 1 ל 3 אחוז

ישת תחזיות לשינויי ריבית

הנה דוגמא למה שקרה ב 16 השנים האחרונות.

משק בית מפסיד בממוצע כ 140,000 ש"ח בעסקת משכנתא בגלל חוסר ידע פיננסי כדאי לך להתקשר אלי כבר עכשיו ולהתחיל לחסוך 054-8600447

יועץ משכנתאות מומלץ מחתשב בתחזית אינפלציה ושינויי ריבית בעת בדיקת החזר חודשי בעזרת מחשבון המשכנתא.

בעזרת סימולטור משכנתא הרוכשים יכולים להעריך כמה ישתנה ההחזר החודשי שלהם.

אפשר להתווכח על התחזיות, אבל זו ממש הטעיה של הבנק לא להכניס תחזית בכלל אל טבלת התשלומים.

הנה לוח שפיצר שאלון ודנה קיבלו ממני לאחר בפגישת היעוץ .

לוח סילוקין בעזרת יועץ משכנתאות פרטי

איזו הפתעה

הרוכשים גילו שהמשכנתא שהבנקאי הציע מסוכנת ומאוד חשופה לשינויי ריבית והצמדה

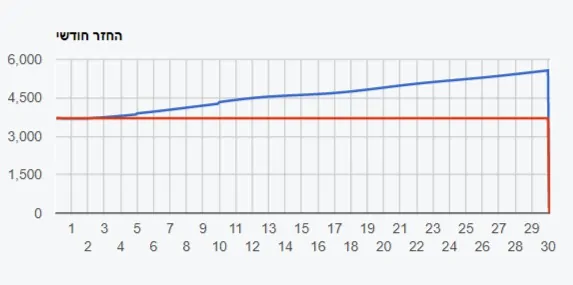

מהחזר ראשוני של כ 3700 שקל לאחר חמש שנים קופץ ל 3924 ולאחר 10 שנים ההחזר עלול להגיע ל 4900 שקל

תוספת של 1200 שקל יותר מההחזר הראשוני

השוואת משכנתאות

שינוי בהחזר החודשי לאורך השנים

מיתוס: בשנים הראשונות משלמים את כל הריבית לכן אין טעם למחזר משכנתא

זו טעות נפוצה.

אפשר לראות בטבלת תשלומי ההלוואה למעלה. שבכל תשלום משלמים גם חלק על הריבית וגם על חשבון הקרן.

כדאיות מיחזור המשכנתא לא מסתכלת אחורה על מה ששילמת.

אלא בודקת כמה אפשר לחסוך מהיום ביצירת משכנתא חדשה טובה יותר. וכבר הבנת שבכל תשלום משלמים גם ריבית וגם קרן.

חסרונות עיקריים של לוח סילוקין שפיצר

ככל שתקופת ההלוואה ארוכה יותר כך יתרת הקרן יורדת לאט יותר. ובגלל שהריבית משולמת על יתרת הקרן. כל חודש משלמים יותר ריבית והצמדה במשכנתא ארוכה.

בנוסף, בתשלומים הראשונים החלק של תשלום הריבית גבוה יותר. ויורד ככל שמשלמים יותר תשלומים. וכך הקרן קטנה לאט יותר. לכן כדאי לשקול סילוק משכנתא בשנים הראשונות ללקיחתה. כדי לחסוך תשלומי ריבית גבוהים בהמשך.

לא רלבנטי להסתכל בשנים הראשונות על מה שולם כי יש עוד הרבה שנים להמשך המשכנתא והרבה ריבית עוד לשלם.

הקשר בין החלטה על לוח סילוקין ולקיחת משכנתא טובה

כאשר מרכיבים תמהיל משכנתא, מומלץ מתחשב במגוון רחב של נתונים ואילוצים.

זה אחד התפקידים העיקריים של יועץ משכנתאות פרטי. להבין מה הצרכים והיכולות של הלקוחות ולתרגם אותם אל מסלולי משכנתא מומלצים. אחד השיקולים בלקיחת משכנתא אופטימלית הוא בחירת לוח סילוקין המתאים ובעיקר המלצה על תקופת ההלוואה בכל אחד ממסלולי המשכנתא .

רוצה גם לקבל טיפים שיחסכו לך הרבה כסף ? הרשמו לרשימת תפוצה שלי

החזר קרן שווה

הבנקים פחות אוהבים תשלום בקרן שווה. אני גם פחות ממליץ על כך. חישוב משכנתא בעזרת קרן שווה ,תשלומי המשכנתא הולכים וקטנים. כלומר התשלומים הראשונים גבוהים יותר והם הולכים ופוחתים. בהחזר לפי קרן שווה ההחזר על הקרן נשאר קבוע בכל התשלומים אבל החלק על תשום הריבית הולך ופוחת. לכן ההחזרים קטנים לאורך חיי המשכנתא. מה שחשוב לזכור שסך תשלומי הריבית בקרן שווה או בתשלומי לפי לוח שפיצר הם זהים. משלמים לבנק אותו דבר התשלום הראשון זהה בלוחות הסילוקין- אני מבין שזה ברור

החסרונות של תשלום משכנתא בעזרת קרן שווה

החיסרון של החזר קרן שווה בלוח שפיצר אפשר למקסם יותר את ההחזרים. בגלל שההחזרים קבועים אפשר להינות מפריסה יותר קצרה של המשכנתא לעומת קרן שווה, שבה ההחזרים הולכים וקטנים. אם באותו החזר ראשוני בונים שתי משכנתאות. אחת בקרן שווה והשניה בשפיצר. סך תשלומי המשכנתא בלוח סילוקין רגיל יהיהו נמוכים יותר. והמשכנתא קצרה יותר. כמובן בתנאי שאפשר לעמוד בהחזר לאורך חיי המשכנתא. לא תמיד חייבים שההחזר החודשי דווקא ירד עם השנים. אני פוגש רוכשים רבים שלאורך השנים המצב הכלכלי שלהם השתפר מלקיחת משכנתא לזזוגות צעירים.

מי זה שפיצר ולמה יש לוח תשלומים על שמו

סימון שפיצר נולד במשפחה יהודית בשנת 1862 וחי באיזור צ'כיה. למד מתימטיקה באונברסיטת וינה וקיבל דוקטורט בשנת 1850. הוא כתב לא מעט מחקרים בעיקר על דרכי חישוב הלוואות . רוב ההלוואות באותה תקופה חושבו בצורת "הלוואת בלון" למספר מועט של שנים. השיטה שלו נשכחה כמעט לחלוטין עד המשבר הכלכלי של 1929 בארה"ב. בעקבות המשבר החמור, היה צורך למצוא דרך פשוטה ונוחה יותר להחזר הלוואות. וכך הפך דרך החישוב שהמציא המתמטיקאי לדרך המקובלת בחישוב הלוואות. כך היה אפשר לתת הלוואות ארוכות .

בארצות אחרות משתמשים במונחים אחרים לתיאור הלוואה בהחזר קבוע למשל Constant Payment Mortgage. רק בישראל כל פקיד משתמש בשם שפיצר כדי לתאr את החזר ההלוואה

בתהליך רכישת דירה בחודשים הקרובים. חבל להמר על כספך.

זה הזמן להתקשר אלי עכשיו ולהתחיל לחסוך כסף 054-8600447

מה כדאי לקחת מהמאמר

חשוב להבין שמשכנתא זה מוצר דינאמי. החזר המשכנתא עלול להשתנות במשך תקופת ההלוואה.

לבחירת לוח התשלומים השפעה גדולה על השינוי בהחזר ועל המשכנתא שלך

הבנק לא מציג לך טבלת תשלומים שמייצגת את העולם האמיתי .

חומרים נלווים להורדה:

מצגת המאמר

אודות כותב המאמר:

בעל תואר ראשון בכלכלה ו-MBA, הכשרות רבות והסמכות בתחומי הייעוץ הפיננסי למשפחות ולעסקים. למעלה מ-20 שנות ניסיון בתחומי הכספים והפיננסים בחברות מובילות בארץ בעיקר בתחום ההי-טק והטכנולוגיה.

התמחות : משכנתא פנסיונית , דירה שנייה, משכנתא לדירה בחו"ל ,מיחזור משכנתא, Mortgage in Israel

נהנית? כדאי להעביר את זה הלאה.

עכשיו זה קצת יותר מובן?

עולם המשכנתאות והפיננסיים עשוי מעט להפחיד, אבל בשבילי זו שפה מדוברת.

בשביל זה אני כאן – לעשות לך קצת סדר. אשמח לשתף אותך במאמרים נוספים: